Open Banking vem aí, e você só tem a ganhar… ou não.

No último dia 24/04/2019, o Banco Central divulgou um texto que fala dos requisitos mínimos fundamentais para a aplicação e implementação do Open Banking no Brasil. A ideia é que até o segundo semestre de 2020 a coisa toda comece a rodar.

Lá fora

Não apenas o Brasil, mas o mundo inteiro tem esperado muito que o Open Banking se torne realidade. Em Janeiro de 2018, o Payment Services Directive 2 — PSD2 — foi oficializado na Europa. O PSD2 é uma diretiva que força os bancos europeus a abrir suas API’s para Fintechs e outras empresas financeiras. Mas não foi da noite pro dia. Toda a especificação levou alguns anos para ficar pronta.

Um ponto importante: o PSD2 não é a mesma coisa que o Open Banking. O PSD2 é uma lei mais abrangente, que o Open Banking faz parte. Essecialmente o Open Banking é uma versão britânica do PSD2. A diferença básica é que o PSD2 exige que os bancos abram seus dados para que terceiros possam se conectar, já o Open Banking determina que os bancos façam isso de forma padronizada. Isso quer dizer que não dá para cada banco ter uma API com formatos diferentes para uma mesma resposta. A Wired explica bem isso.

O foco do PSD2, nessa sua segunda revisão, é melhorar ainda mais os processos e autorizações de pagamentos além de outros serviços financeiros, criando e integrando novos padrões de serviços de pagamento e padronizando regulações para que bancos e provedores de serviços de financeiros possam se integrar cada vez mais.

“The primary goal of the directive is to create a single integrated market for > payment services by standardizing the regulations for the banks and for the new payment service providers we have started to see. The PSD2 will ensure transparency and fair competition, and break down the entry barriers for new payment services, which will benefit the customers,” says Søland.

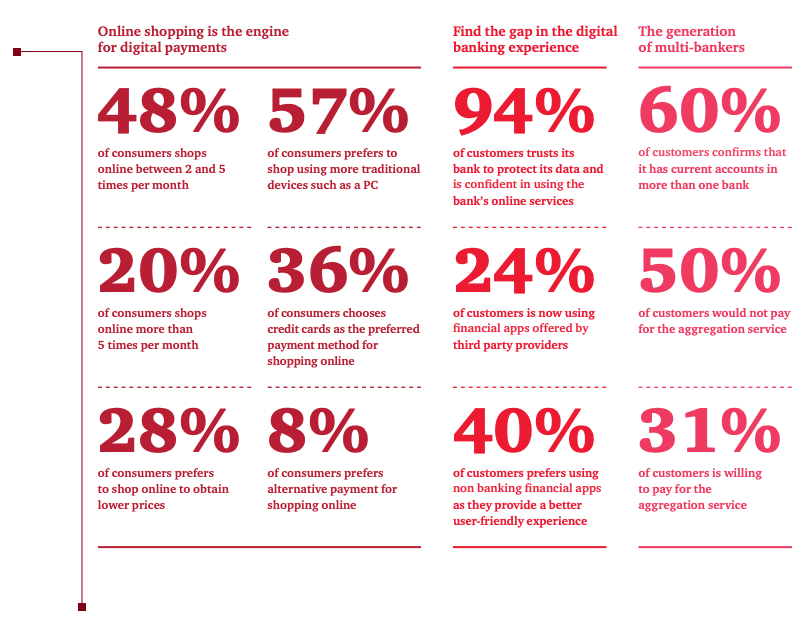

A PwC fez um survey para entender a experiência de pagamentos no contexto do PSD2. Essa pesquisa leva muito em consideração o público europeu, mas as tendências devem se repetir no mundo.

Um dos pontos interessantes da pesquisa, mostra que 60% dos consumidores tem contas em mais de um banco. Com certeza isso tende a aumentar um pouco com a vinda dos Bancos Digitais, dado que o cadastro é bastante facilitado — mas só quando não pedem a foto dos seus documentos.

No Brasil

Aqui no Brasil a coisa tem andado muito bem, obrigado. Alguns dos bancos mais antenados já estão preparados ou estão distribuindo alguns dos serviços para que o mercado consiga fazer integrações desde já. Este é o caso do Banco do Brasil e Banco Original. Mesmo que ainda sejam integrações feitas com parceiros escolhidos, essas iniciativas já mostram uma movimentação estratégia dos bancos de forma que quando tudo estiver pronto, a mudança será rápida.

Sobre o controle das informações

A ideia central do Open Banking é que o dono das informações são os usuários. Tendo isso em vista, é uma iniciativa do usuário autorizar ou não autorizar os bancos a compartilharem essas informações com outros serviços financeiros.

Num mercado altamente regulamentado como o financeiro, é ótimo ter alguém que olhe para o mercado e defina algumas regras de comportamento e atuação para melhorar a vida das pessoas e principalmente fomentar a competição, sem prejudicar os lados envolvidos.

A verdade é que últimos 5 anos não houve uma revolução de verdade no mercado > financeiro. Foi mal, sou polêmico mesmo. O que as fintechs fizeram foi dar um serviço que já existia, resolvendo o que havia de pior no mercado até então: facilidade de uso, taxas zeradas e atendimento de qualidade.

Mas em um mundo onde estamos discutindo ética e privacidade na nossa vida online, os usuários precisarão ter um grande discernimento para decidir quais serviços terão acesso aos seus dados financeiros. Isso poderá levar a uma discussão grande sobre o aumento de rigidez das punições para crimes digitais. Não será apenas uma foto ou o uso de informações das suas redes sociais que estarão em jogo agora, as todo o seu comportamento financeiro.

Ter o controle dos seus dados nunca foi tão importante e perigoso quanto hoje em dia. Eu não sei o que o Facebook fará quando tiver acesso a todos os dados bancários dos seus usuários. Isso pode ser desastroso para a web como um todo. E não apenas o Facebook, mas Amazon e Google tem conversado com diversos bancos costurando parcerias. A Apple, por sua vez, está usando uma estratégia diferente, mas tão “ameaçadora” quanto os outros players.

Quem está disruptando o mercado?

A verdade é que últimos 5 anos não houve uma revolução de verdade no mercado financeiro. Foi mal, sou polêmico mesmo.

O que as fintechs fizeram foi dar um serviço que já existia, resolvendo o que havia de pior no mercado até então: facilidade de uso, taxas zeradas e atendimento de qualidade. Vamos combinar, isso não é disruptivo (foi mal, odeio esse jargão, mas a palavra descrevia bem o que eu queria dizer) de verdade. A galera estava tão cansada de ser mal atendida, de ser roubada com taxas exorbitantes por um serviço ruim, que qualquer mudança para o lado contrário do espectro fazia uma diferença enorme na vida das pessoas.

Se você parar para pensar, as pessoas ficaram felizes por serem atendidas em 10 segundos por alguém no chat da NuBank. Foi isso que deixou o roxinho popular. E mesmo a NuBank não tendo ainda funcionalidades como débito automático, possibilidade de pagar multas, darfs e afins, DDA, investimentos e uma série de outros serviços importantes, eles são bem queridos por seus usuários.

Um exemplo sobre como não houve mudança real sobre como essas fintechs e nós tratamos os nossos dados financeiros, é tão simples, que chega a ser infantil: na maioria dos Bancos Digitais você consegue categorizar seus gastos, mas nenhum deles te devolve um simples gráfico para ajudar a entender como você gasta esse dinheiro. O Itaú tem feito um ótimo trabalho só agora nesse sentido. O NuBank, por exemplo, que tem essa feature desde o primeiro dia não fez nada até então. Eu estou falando do NuBank mas todos os outros como Neon, Banco Inter, Banco Original, por exemplo, também não fizeram nada de verdade.

Outros produtos como Guia Bolso (que já se conecta com o Amex, NuBank e outros) e o Organizze, que hoje são bem limitados, verão seus mercados crescerem, mas só se eles se prepararem para isso. Eles terão uma chance de ouro para ampliarem seus serviços, facilitando ainda mais os serviços de controle financeiro. Atualização automática de extrato e conciliação bancária, unificação de bancos e outros serviços, poderão realmente trazer um valor maior para seus produtos.

Descentralização do Dinheiro

As criptomoedas trouxeram à tona uma discussão muito importante sobre a descentralização do poder de controle do dinheiro. Não é mais o governo que controla seus bitcoins ou a forma com o que você os gasta. Existem prós e contras bem profundos, que devem ser discutidos a nível de sociedade.

Num mercado altamente regulamentado como o financeiro, é ótimo ter alguém que > olhe para o mercado e defina algumas regras de comportamento e atuação para melhorar a vida das pessoas e principalmente fomentar a competição, sem prejudicar os lados envolvidos.

Contudo, as criptomoedas ainda são coisa de um nicho, cada vez maior, mas ainda muito pequeno, de pessoas que conhecem e sabem como funciona esse tipo de tecnologia. Mas o Open Banking vai usar a maneira antiga de pensar, para pregar que seu dinheiro não precisa estar no banco, mas em qualquer lugar que você queira.

Hoje, você já não precisa usar o cartão de débito para pagar seu cafezinho, você pode usar o app da Rappi ou do iFood. Se você quiser pagar uma conta, você pode usar o App da Yellow. Perceba que são 3 serviços, totalmente diferentes e que não são Fintechs, que oferecem serviços “financeiros” para seus clientes, por pura comodidade.

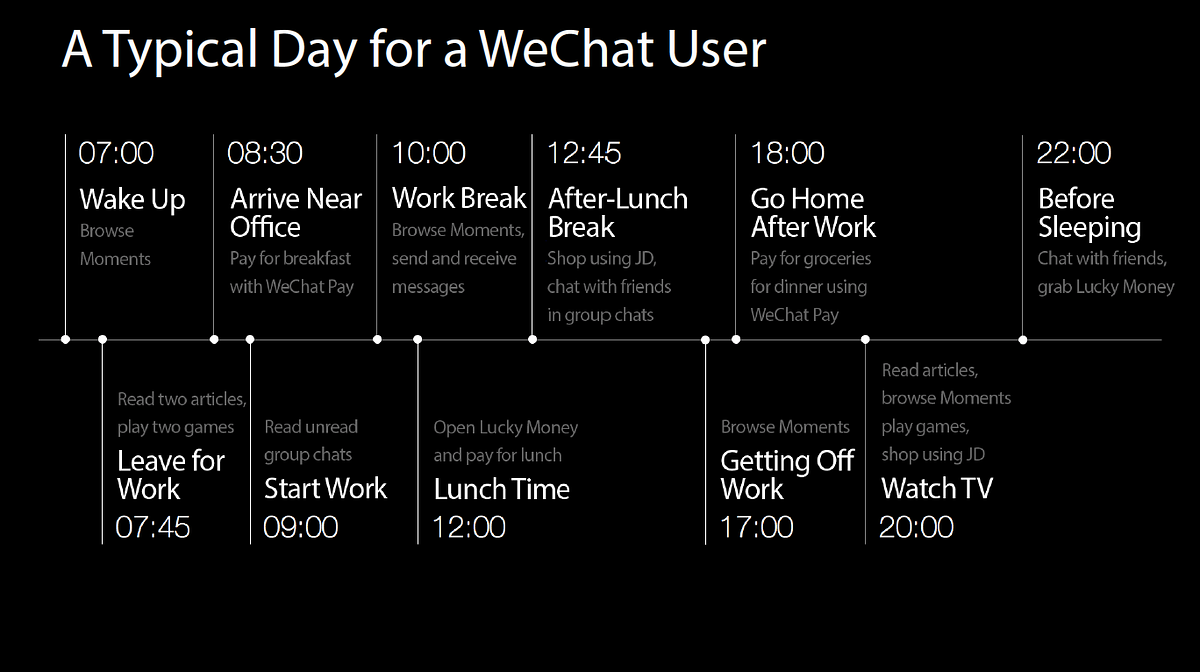

A tendência é que os Super Apps, que foram originados lá na China, sejam tão comuns quanto qualquer outro aplicativo que usamos hoje. O ponto é que isso vai sofrer uma metamorfose enorme, além de se adaptar à cultura local. O WeChat funcionou na China, por causa do fit cultural deles. O WeChat, puro, do jeito que funciona na China, NUNCA funcionaria aqui no Brasil. Seria necessário uma série de modificações, ou seja, um App totalmente novo, para se adequar aos nossos costumes de uso. Além disso, os serviços que usamos aqui no dia a dia não estão preparados para isso.

Já existem uma série de serviços que juntam as informações de todos os seus bancos em um só. O HSBC tem uma iniciativa dessa (espertão) desde 2017. O Finker, o Combine, o Yolt e o Barclays. Existem vários outros nomes no mercado e não vai demorar muito para que esses Apps apareçam aqui no Brasil. Isso é normal em qualquer mercado e os primeiros, geralmente, levam a melhor. Dado que não é nenhum serviço totalmente novo, com uma ideia totalmente nova, mas muito útil. E como já disse lá em cima, serviços como Guia Bolso, Organizze e outros serviços desse tipo, poderão ser os primeiros a se transformarem nesses agregadores de bancos e serviços financeiros.

Conclusão

Estou realmente ansioso para ver essa revolução no mundo financeiro. Isso quebra todas as regras de controle que vemos até hoje e realmente traz uma mudança drástica para o mercado e como ele funciona. O impacto no comportamento e na vida das pessoas é enorme, tanto para o bem quanto para o mal, mas com certeza trará uma evolução para um mercado que é tão lerdo, mesquinho e tradicional.

Referências:

- Comunicado Oficial do Banco

Central - PSD2 (the second Payment Services Directive) explained in 3

minutes - Comparing Centralized and Decentralized

Banking - Quit Facebook Before It Inevitably Accesses Your Banking

Data - O que é o open banking, que o Banco Central quer

implementar - Payment services (PSD 2) — Directive (EU)

2015/2366 - Decentralization Versus Centralization: What It Is, How It Works, Where Is It

Going and Which One Will Rule

Supreme? - Organizar a vida financeira das pessoas é mais importante do que dar cartão sem

anuidade - 2018 will be the year of open banking. Here’s everything you need to

know. - The Chinese ‘Super-App’ Changing the Face of

Tech - Original Devs

- Open Banking no

BB - Open Banking Brasil