Existem várias outras maneiras de distribuir investimentos. Mas as corretoras hoje usam apenas um caminho: suas próprias plataformas.

Mais um artigo onde eu tento devanear um pouco sobre possibilidades de um mercado específico. Dessa vez tentei pensar um pouco no mundo das corretoras de valores, que nos últimos cinco anos ganharam uma visibilidade enorme por causa da alta dos juros e por conta de produtos de Renda Fixa e tesouro direto. Contudo, esse crescimento, ao meu ver, não foi totalmente proposital, mas em sua grande maioria orgânico, muito influenciado pelo interesse crescente da população sobre investimentos.

Falei sobre uma ou duas ideias e como as corretoras poderiam se beneficiar do efeito de rede transformando seus produtos em plataforma. Nada muito detalhado. Contudo, criarei mais alguns artigos sobre esses dois efeitos. Um pouco sobre plataformas já foi dito no outro artigo sobre S-D Logic.

Como funciona hoje

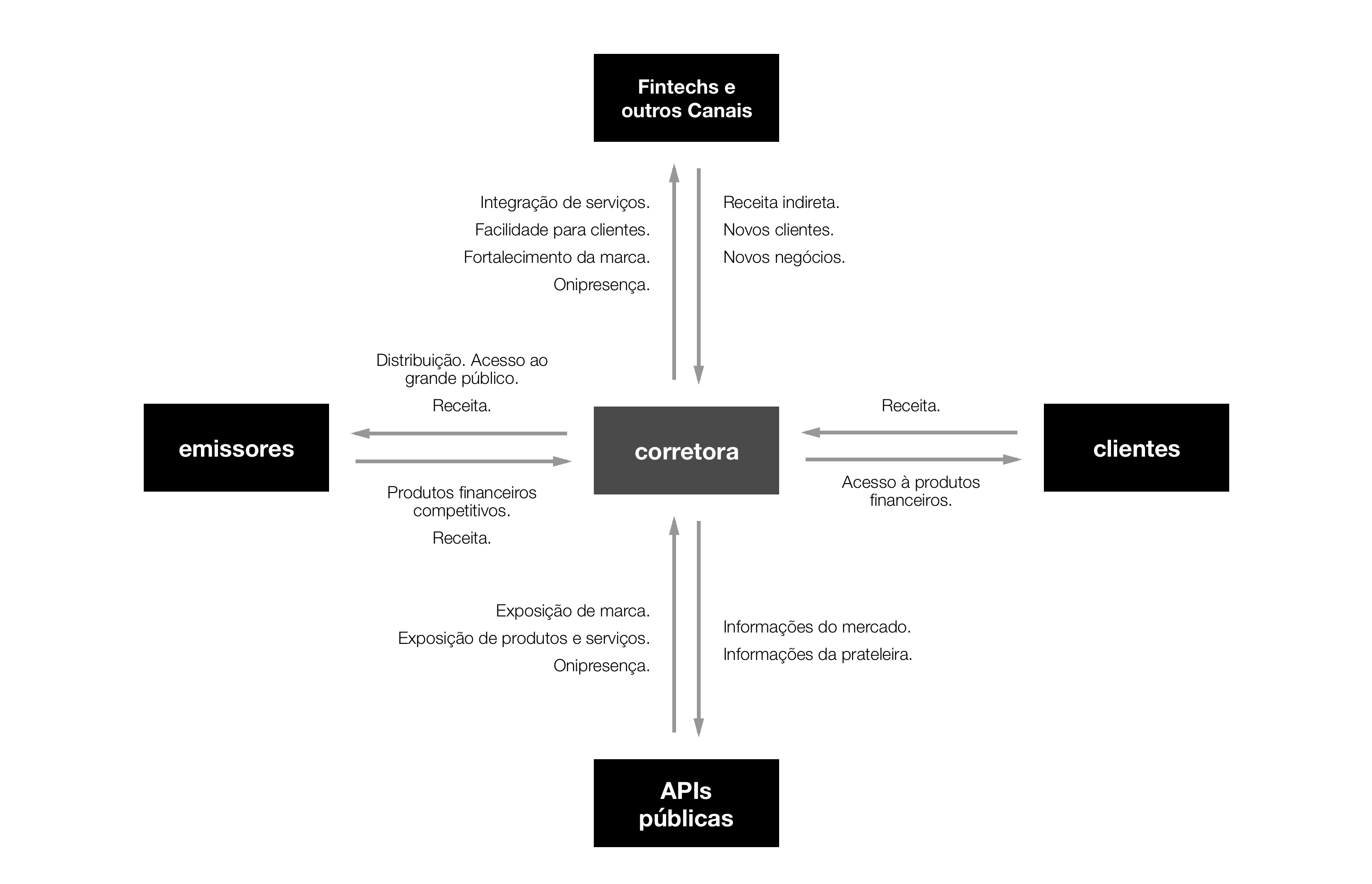

Atualmente esse modelo é feito de uma forma bem simples: a corretora mantém um relacionamento com os diversos emissores e bancos do mercado, a fim de oferecer produtos financeiros atrativos para o grande público. Mas ainda hoje as corretoras tentam fechar negócios com os emissores para conseguirem melhores taxas e melhores produtos financeiros, colocando os emissores como protagonistas do negócio, em vez do contrário. Isso faz com que o negócio de uma corretora se mantenha limitado.

Nos últimos quatro ou cinco anos as corretoras ganharam muita visibilidade (e dinheiro) por causa dos juros altos. Todo mundo ficou conhecendo os produtos de Renda Fixa, e o Tesouro Direto ajudou a viralizar todo essa ideia de “saia dos bancos ou morra”, abrindo possibilidades de investimentos que antes eram desconhecidas do varejo. Esses produtos que antes eram novidade, agora viraram commodities. Produtos financeiros de Renda Fixa, Tesouro Direto, Poupança, são commodities e devem ser tratados como tal. Quando um produto é uma commodity, você não trabalha para melhorar sua qualidade, você mantém sua qualidade e trabalha para diminuir o custo da sua distribuição. Quanto mais cedo as corretoras acordarem para a realidade de que seus produtos não são mais o diferencial, mais rápido elas irão queimar a mufa para encontrar um jeito de inovar a distribuição dos seus produtos.

Marketplace

Outros mercados já descobriram que ser um mediador é uma posição importante. Qualquer empresa de tecnologia já descobriu isso. Praticamente qualquer serviço que você usa hoje trabalha dessa forma: une usuários que tem uma necessidade ou um desejo específico, com a outra ponta, que fornece um produto ou um serviço que satisfaz essa necessidade/desejo.

Na minha opinião, uma corretora deveria funcionar como se fosse um marketplace, assim como um Mercado Livre, Enjoei, Amazon, Ebay, Alibaba ou cite aqui seu marketplace favorito… As corretoras e outros players financeiros devem trabalhar para melhorar sua forma de distribuir seus produtos.

Esse assunto é tão batido e óbvio que algumas iniciativas já começaram a pipocar como o App Renda Fixa e o Yubb. Como eles não tem o poder da mediação com os emissores e nem querem ter o trabalho de abrir uma corretora, esses produtos oferecem outros serviços para atrair os usuários e se transformam em grandes vitrines para as corretores. Agora, veja incongruência: esses serviços são vitrines de vitrines. Eles são mediadores de mediadores. Eles se aproveitam da malemolência das corretoras, que ainda estão pregadas ao chão com seu modelo de mediação tradicional. Com o tempo esses serviços irão aglomerar uma grande quantidade de usuários, ganhando um poder de influência. As corretoras poderiam fazer exatamente o que eles fazem hoje.

Agora imagine, por exemplo, uma corretora ter um sistema interno onde os emissores cadastram seus produtos financeiros. Nesse produto, você poderia monitorar alguns pontos importantes como precificação, garantindo que ela ganhará um bom spread, mas acima de tudo, se certificando que o cliente final terá um bom produto para fazer seus investimentos. Imagina o seguinte: uma prateleira com preços dinâmicos, de acordo com a oferta e com a demanda de cada produto. Imagina outra coisa: você, como corretora, que é “dona” do varejo, criar com esse sistema um ambiente para os emissores/financeiras/bancos, dando informações sobre as vendas em tempo real, informando a performance dos produtos que eles estão vendendo na sua prateleira. Você como corretora, não precisaria ir mais atrás dos emissores de produtos financeiros a fim de ter bons produtos… seria os emissores que iriam atrás das corretoras para introduzir seus produtos na prateleira, exatamente porque são as corretoras que tem todas a ferramentas para eles venderem esses produtos para o varejo.

A Cetip já faz algo parecido hoje, vendendo informação em relação a corretora e o mercado. As corretoras podem fazer a mesma coisa com os emissores, mas tendo como limite seu ambiente e seu mercado.

E quem disse que uma corretora precisa ter interface própria?

Outro ponto importante é a abertura dos dados. Eu sei que o Open Banking tá virando moda e que lá fora já é regra. Aqui no Brasil ainda existe uma cultura onde quanto mais informação eu libero, mais fragilizado fico perante a concorrência. Esse pensamento tacanho deixa as corretoras (e outras instituições financeiras) cegas.

Corretoras são mediadoras e distribuidoras, isso quer dizer que o trabalho das corretoras envolve facilitar o acesso do grande público aos produtos financeiros. Esse é o objetivo final. A maioria das corretoras preferem fazer isso criando uma interface própria de distribuição de produtos. Mas isso envolve uma série de inconveniências:

- Investir em marketing para chamar usuários;

- Investir em equipes de desenvolvimento;

- Investir em uma área de produtos digitais;

- Estruturar a empresa e seus processos para suportar os canais de distribuição;

- Investir em atendimento e suporte;

- Investir em áreas de tecnologias como infraestrutura, segurança etc;

Só para citar alguns pontos. Mas veja: se você é um distribuidor de produtos financeiros, porque só distribuir na sua plataforma? E se você fosse mais longe e tivesse acesso aos usuários de outros serviços? Isso significa aumentar a quantidade de canais que estão distribuindo seu produto, consequentemente aumentando o volume de usuários.

A Órama fez algo parecido com o Guia Bolso. É uma troca de serviços onde todas as pontas saem ganhando. E é aí que se inicia a criação de uma rede de valor.

Corretora como plataforma e efeito de rede

Como um Product Manager/Onwer, nós precisamos sempre criar uma plataforma em volta do nosso produto para que uma rede de valor seja criada. Essa rede não dá valor apenas para o produto em si, mas para toda a rede. É uma troca de serviços entre os atores que se valoriza cada vez mais e consequentemente um ciclo virtuoso entre produto, clientes e todas as outras pontas é criada.

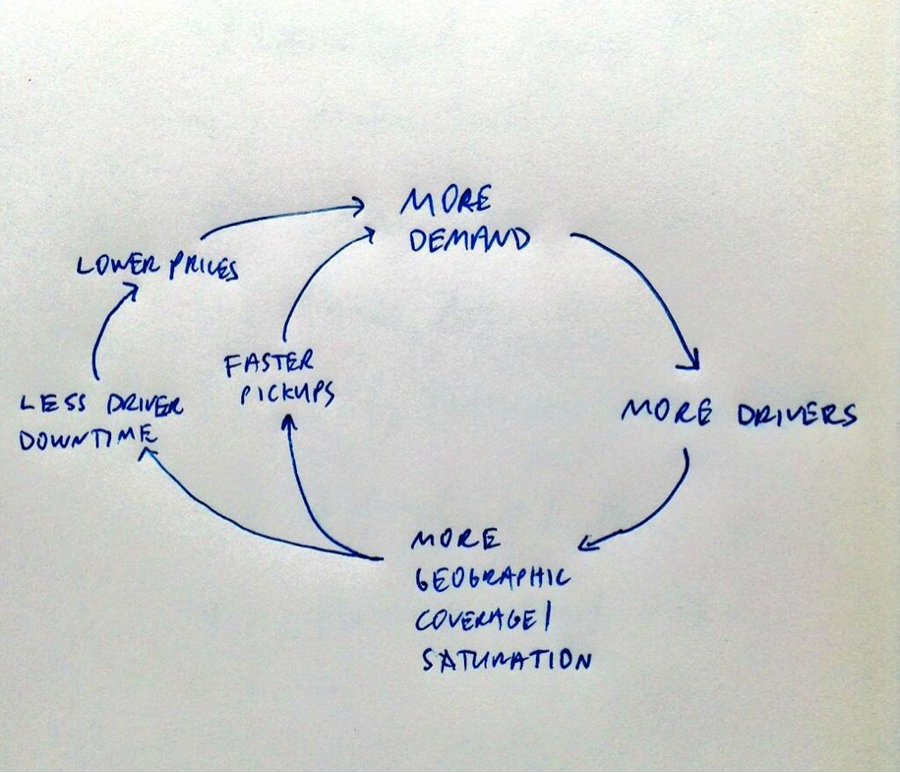

Quando um produto é pensado para trabalhar como uma plataforma, ele maximiza a criação de valor em pelo menos duas pontas. No PayPal vendedores atraem compradores e vice-versa. No Uber motoristas atraem passageiros e vice-versa. Em Sistemas como iOS ou Android, aplicativos atraem usuários e vice-versa. Com as corretoras existe o mesmo ciclo: quanto mais produtos financeiros, mais investidores. O contrário também é verdadeiro, dado que quanto mais investidores em uma corretora, mais os emissores/bancos vão querer oferecer seus produtos para essa quantidade de usuários.

Em empresas de tecnologia, às vezes, injetam dinheiro em um dos lados da cadeia sabendo que o outro lado acompanhará o crescimento. Geralmente o lado onde a grana foi colocada é o lado dos usuários. Vide o que o Uber e outros aplicativos de transporte fazem para atrair novos usuários dando descontos ou corridas grátis na primeira viagem.

E se as corretoras dessem R$50 para que as pessoas pudessem fazer seu primeiro investimento? Elas experimentariam a plataforma sem se “comprometer”. Viria como é fácil investir. Perderia aquele medo inicial e venceria a desconfiança. Obviamente esse investimento da corretora se pagaria quando começasse a atrair investidores com grandes patrimônios.

Isso se chama efeito de rede. Quanto mais pessoas estão usufruindo de uma plataforma, mais valiosa ela fica, mais usuários ela atrai e assim por diante.

Já ouviu falar na teoria de Metcalfe? Robert Metcalfe é co-inventor da Ethernet. Ele diz que o valor da rede de telefonia não cresce linearmente conforme aumenta o número de pessoas com telefone. Imagine a primeira pessoa que comprou uma linha de telefone: ela não podia fazer nenhuma ligação. Ou seja, nesse momento o produto não vale absolutamente nada. Contudo, quando o número de assinantes mais aumentando, o poder do efeito de rede começa a aparecer: com quatro telefones instaladora já é possível fazer seis conexões. Com 12 telefones 66 ligações. Já com 100 telefones, 4950 ligações.

Esse tipo de comportamento se chama de crescimento convexo ou não linear. Foi assim que empresas dos anos 90 cresceram e empresas de tecnologia hoje tem crescido.

Quando esse crescimento acontece, surgem grandes impactos econômicos positivos para empresa e também existe uma grande mudança no mercado, dado que todos os atores da rede começam a gerar algum tipo de valor.

Há outros impactos como no preço do serviço. Dado que a quantidade de usuários aumenta, as corretoras conseguem negociar uma taxa melhor com os bancos/emissores de produtos financeiros.

Conclusão

Muitas corretoras contrataram uma massa gigante de desenvolvedores, Designers e produteiros para tentar transformar a empresa. A chamada transformação digital não pode acontecer de forma forcada, mas de forma orgânica.

Quando essa transformação acontece, quer dizer que áreas importantes da empresa deve ceder poder e autonomia para outras novas áreas. Se antes a área comercial da empresa tinha uma grande influência no marketing de produto e também nas decisões do seria oferecido nos canais digitais, agora quem deveria ter essa responsabilidade seria a área de produtos. A ideia de colocar produtos na prateleira para as pessoas pegarem é bastante limitado e conta com um esforço enorme para atrair clientes, tanto clientes presentes na base, quanto para novos clientes.

A inovação não está em ter uma quantidade ansiedade produtos financeiros, mas na efetividade em oferecer esses produtos.

Tudo o que eu disse aqui são apenas ideias. Eu realmente não sei se tudo isso poderia dar certo com alguma corretora hoje. Mas com certeza seria pensar de uma forma que o modelo da corretora pudesse ser inovado e não apenas remodelado para algo mais bonitinho, com uma interface mais alegre… Isso importa, mas não inova o mercado.

Discussão dos membros